Кредиты для пенсионеров, живущих в сельской местности

Здравствуйте! Продолжая затронутую ранее тематику кредитов для пенсионеров, сегодня хотелось бы коснуться вопроса, который тревожит многих наших читателей: как взять кредит пенсионеру, постоянно проживающему в сельской местности?

Здравствуйте! Продолжая затронутую ранее тематику кредитов для пенсионеров, сегодня хотелось бы коснуться вопроса, который тревожит многих наших читателей: как взять кредит пенсионеру, постоянно проживающему в сельской местности?

И верно, в городах (особенно столицах) количество предложений для пенсионеров хоть и невелико, но достаточно для выбора, тогда как в деревнях выбор банков крайне ограничен. Однако потребность в средствах может появится и там. Именно тому, где и как можно взять кредит пенсионеру, и пойдет речь в сегодняшней статье.

Формирование спроса на кредит

Еще с советских времен в России сложилась традиция: после выхода на пенсию многие пожилые люди продавали квартиры в городах (или оставляли их детям) и перебирались на постоянное место жительства в сельскую местность. Объяснялось это по-разному: одни пенсионеры хотели сэкономить (ведь в селе прожиточный минимум гораздо ниже, чем в городе), другие планировали снабжать семью свежими продуктами, третьи — пытались поправить подорванное за годы работы здоровье. Причины разные, результат один: и сейчас многие пенсионеры стремятся уехать от шума и суеты больших городов и завести небольшое хозяйство в деревне или в селе.

Как мы уже говорили, прожиточный минимум в сельской местности гораздо ниже, чем в городах, однако потребность в крупной сумме денег может появиться и здесь. И очень часто пенсионеру с невысокой пенсией и небольшим подсобным хозяйством взять такие деньги негде (напомним, что большинство близких, как правило, живут вдалеке и не стремятся помогать пожилым родственникам). В таких условиях и могут прийти на помощь банковские кредиты, об особенностях получения которых пойдет речь далее.

Как правило, в качестве цели кредитования пожилые жители сел и деревень называют следующие:

- текущий или капитальный ремонт жилья (в особенности, если заемщику принадлежит дом старой постройки);

- подведение недостающих коммуникаций (газа, воды, света) к жилью;

- организация подсобного хозяйства (приобретение оборудования, машин, скота, саженцев и т.д.);

- приобретение личного транспорта (все большим успехом пользуются у молодых пенсионеров скутеры с малым объемом двигателя);

- денежная помощь молодым родственникам.

Как можно заключить, большинство из этих целей требуют сумм в пределах

Однако взять такой кредит достаточно просто, если воспользоваться нашими советами.

Формирование предложения по кредиту

Как уже говорилось выше, выбор кредитов для пенсионеров на селе довольно невысок. В первую очередь это связано, разумеется, с тем, что в сельской местности вообще немного представительств банков — в небольших селах обычно есть только отделения Сбербанка, в более крупных могут быть дополнительно

Еще одна проблема — то, что пенсионеры, живущие в селе, обычно являются неработающими. Как максимум, они имеют подсобное хозяйство и реализуют свою продукцию, но доход от такой деятельности невелик и его невозможно точно подсчитать. Кроме того, он имеет ярко выраженный сезонный характер. Таким образом, единственным доходом пенсионера остается пенсия, которая обычно немногим выше прожиточного минимума. Таким образом, претендовать на крупную сумму кредита пенсионер не может, и такие программы кредитования для банка попросту невыгодны. Еще один фактор, останавливающий банки — непостоянство спроса на кредиты со стороны пенсионеров. Как мы знаем, даже в городах пожилые люди скептически относятся к кредитованию, предпочитая копить собственные средства либо занимать у родственников и друзей. У сельчан эта черта является еще более яркой — пенсионеры приходят за кредитом только в крайних случаях, причем ждут от банка лояльных условий кредитования.

Подход к оценке заемщика

Стоит заметить, что оценка заемщика-пенсионера банком — довольно сложная задача, и требует индивидуального подхода. Еще больше задача усложняется, если речь идет о пенсионере, проживающем в сельской местности. В первую очередь речь идет об оценке дохода. Не секрет, что оценить реальный уровень дохода пенсионера практически невозможно: одни помимо пенсии имеют дополнительный (и не декларируемый) доход от сдачи внаем недвижимости, постоянно получают средства от детей и внуков, продают на рынке продукцию ЛПХ; другие, наоборот, большую часть пенсии тратят на помощь молодым родственникам и живут практически впроголодь. При этом официальный доход у обеих групп может быть одинаков. Выяснить у пенсионера реальное положение дел — задача, непосильная большинству кредитных специалистов, что делает выдачу таких кредитов довольно рискованной.

Вторая проблема при оценке пенсионера — определение срока кредитования, особенно при выдаче долгосрочных кредитов. Печально, но факт: средняя продолжительность жизни российских пенсионеров довольно мала, и многие наши сограждане в пожилом возрасте имеют большое количество заболеваний, при обострении которых им придется оставить работу.

Таким образом, должен иметь место индивидуальный подход к каждой заявке, а такую «роскошь» могут позволить себе только крупные солидные банки, дорожащие своей репутацией. К сожалению, таких кредитных учреждений в России немного — а следовательно, предложений по кредитованию для пенсионеров также мало.

На что обратить внимание при выборе банка

В этом разделе статьи речь пойдет о том, на что в первую очередь нужно обратить внимание пенсионеру при выборе банка для кредитования. Напомним, что речь идет о пожилых людях, проживающих в сельской местности.

- Разумеется, вначале нужно подобрать список банков, которые предоставляют кредиты в вашем районе. Если вы проживаете в крупном населенном пункте, вначале изучите предложения банков в нем; если нет, обратите внимание на банки, находящиеся в райцентре. Необходимо собрать как можно больше программ разных, чтобы затем изучить их и принять взвешенное решение.

- Помните, что кредит для пенсионеров в Сбербанке — одно из самых лучших решений для всех категорий пожилых людей. Почему? Во-первых, по нему довольно низкие ставки; во-вторых, такой кредит легко погашать; в-третьих, для держателей пенсионной карты Сбербанка получение кредита будет наиболее простым — для него нужен только паспорт.

- Попробуйте самостоятельно сравнить предложения всех банков, воспользовавшись тарифами или распечатанным графиком платежей. Обязательно учтите при расчетах комиссию за проведение платежей: если в вашем населенном пункте нет отделений и касс выбранного банка, вам придется пересылать платежи переводом или почтой

(1-3% от суммы). - Обращайте внимание на предельный возраст заемщика, указанный в тарифах. Помните: этот возраст показывает, сколько клиенту банка должно быть лет на момент полной выплаты кредита. Таким образом, если предельный возраст составляет 75 лет, а вам на данный момент 72, вы сможете взять кредит максимум на 3 года.

- Обратите также внимание на необходимость страхования и набор параметров, по которым оно проводится. Страхование для пенсионеров в большинстве банков является обязательным, тем не менее, можно существенно сэкономить, если заранее просчитать стоимость страхового полиса в разных банках и включить ее в итоговую переплату.

- Уточните, при каких параметрах необходим залог либо поручительство третьих лиц. Зачастую получается так, что о необходимости обеспечить кредит заемщики узнают уже после подачи заявки и оформления большого числа документов. Позаботьтесь об этом вопросе заранее — уточните в банке условия, при которых запрашивается залог или поручительство. К примеру, «Совкомбанк» по кредитам пенсионерам запрашивает поручительство (юридических или физических лиц) при отказе от оформления договора страхования.

- Дополнительные условия, при которых выдается кредит. Россельхозбанк, например, выдает кредиты пенсионерам только в тех случаях, когда у будущего заемщика уже открыт в банке счет и на него перечисляется пенсия или другой доход.

- заемщик мужчина/женщина, гражданин РФ;

- возраст: до 75 лет включительно;

- заемщик получает пенсию по старости, инвалидности, за выслугу лет;

- доход заемщика перечисляется на счет в «Россельхозбанке»;

- кредит нецелевой;

- валюта кредита: рубли;

- сумма кредита:

10-500 тысяч рублей; - срок кредита: до 5 лет;

- ставка по кредиту: от 15% годовых;

- срок рассмотрения: не более 5 суток;

- особые условия: страхование жизни и здоровья либо предоставление обеспечения по кредиту;

- документы: паспорт, пенсионное удостоверение, выписка по пенсионному счету, справка о доходах (при наличии).

- сумма кредита: 100 тысяч рублей;

- процентная ставка: 17% годовых;

- комиссии: отсутствуют;

- срок кредита: 36 месяцев;

- целевая группа: работающие и неработающие пенсионеры;

- заемщик мужчина/женщина, гражданин РФ, прописка не более чем в 70 км от офиса банка;

- возраст: до 85 лет включительно;

- заемщик получает пенсию по старости, инвалидности, за выслугу лет;

- заемщик имеет 1 стационарный телефон (рабочий или домашний);

- кредит нецелевой;

- валюта кредита: рубли;

- сумма кредита: от 30 до 300 тысяч рублей;

- срок кредита: от 1 года до 5 лет;

- ставка по кредиту:

33-36% годовых; - срок рассмотрения: в течение 1 дня, пенсионеры обслуживаются без очереди;

- страхование жизни и здоровья — добровольное;

- обеспечение: не требуется;

- документы: паспорт, пенсионное удостоверение.

- сумма кредита: 100 тысяч рублей;

- процентная ставка: 33% годовых;

- комиссии: отсутствуют;

- срок кредита: 36 месяцев;

В остальном рекомендации по выбору банка такие же, как и в стандартных случаях — в первую очередь вас должны интересовать итоговая переплата и размер платежа по кредиту, а не размер процентной ставки (дело в том, что за счет дополнительных платежей и комиссий банк может увеличивать переплату, при этом процентная ставка будет казаться небольшой).

Практические примеры расчета

Приведем примеры расчета по кредитам для пенсионеров двух российских банков: «Совкомбанк» и «Россельхозбанк». Обе эти программы распространяются на жителей села: в «Россельхозбанке» кредиты выдаются всем гражданам Российской Федерации вне зависимости от региона прописки; филиалы «Совкомбанка» выдают кредиты пенсионерам, прописанным в городе присутствия отделения банка и в районе 70 км вокруг него. Таким образом, если вы живете в селе, которое находится не более чем в 70 км от ближайшего филиала «Совкомбанка», то можете взять в нем кредит.

Кредитная программа «Россельхозбанка»

Приведем параметры кредитной программы для пенсионеров:

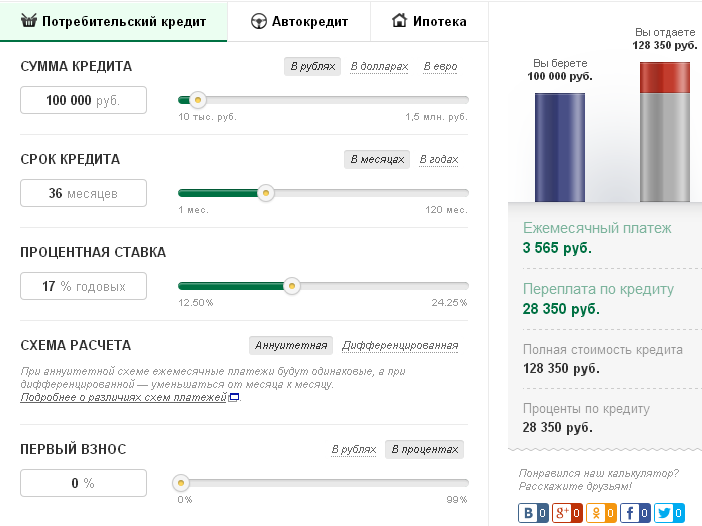

Рассчитаем платежи по кредиту в Россельхозбанке, если пенсионер берет ссуду на 100 тысяч рублей сроком на 3 года. Предположим, что страхование оформляться не будет, т.к. будет предоставлено поручительство

Результат расчета можно посмотреть тут.

Как мы видим, ежемесячный платеж составляет 3565 рублей, а переплата по кредиту: 28350 рублей (28,4% за 3 года).

Кредитная программа «Совкомбанка»

«Совкомбанк» предлагает 2 программы для пенсионеров: экспресс-кредит и классический пенсионный. Так как в данной статье мы рассматриваем оптимальные условия предоставления кредитов, остановимся на классическом виде кредита. Его параметры:

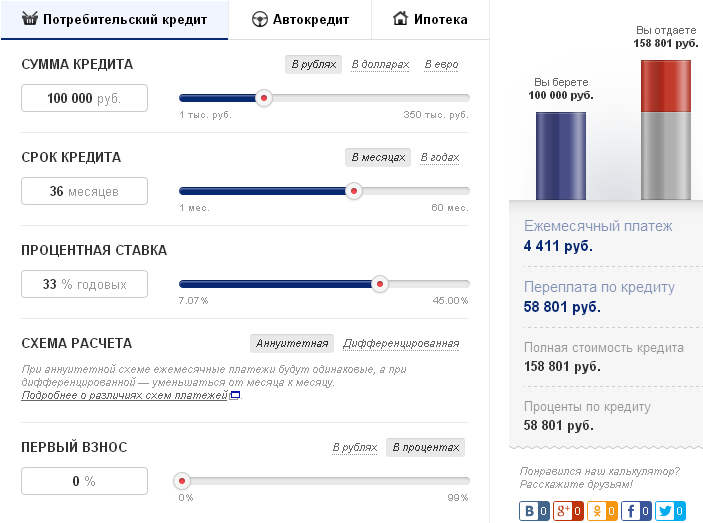

Рассчитаем платежи по кредиту в Совкомбанке опять же с помощью нашего кредитного калькулятора при тех же условиях:

Результат расчета можно посмотреть по этой ссылке.

Как мы видим ежемесячный платеж: 4411 рублей, а переплата по кредиту: 58800 рублей (58,8% за 3 года).

Как мы видим, условия по программе «Россельхозбанка» гораздо более привлекательные, чем по кредитам «Совкомбанка». Однако следует заметить, что в «Россельхозе» вам придется привлечь поручителей (а сделать это не всегда удается) и перевести свою пенсию на счет в этом банке. Если вы проживаете в сельской местности, получать доходы со счета в банке в дальнейшем может быть затруднительно. В «Совкомбанке», напротив, нет никаких дополнительных условий, оплачивать кредит можно через другой банк или через почту, но и переплата гораздо выше.

Заемщику, ознакомившемуся с условиями обеих программ, придется самому расставлять приоритеты: простота оформления и погашения кредита в одном банке против очевидной финансовой выгоды при оформлении кредита в другом.

Комментарии пользователей